Tras un periodo de ralentización, los préstamos privados tokenizados impulsados por tecnología blockchain vuelven a tomar impulso. El crédito privado busca los beneficios y el potencial de las cadenas de bloques, los contratos inteligentes y las stablecoins para construir un ecosistema financiero alternativo al tradicional, financiado onchain y con beneficios clave para los participantes.

Tokenización blockchain y revolución de los activos financieros

Préstamos privados tokenizados con blockchain

Los préstamos privados o créditos privados con tecnología blockchain son una alternativa a los bancos para obtener financiación por parte de empresas o grandes entidades financieras. Ellas se encargan de prestar dinero para obtener beneficios basados en el cobro de intereses. Estos préstamos se conceden, en general, a entidades financieras o empresas que no son instituciones públicas. Es decir, los préstamos privados no se negocian en mercados públicos, por lo que no son accesibles para inversores en general. Este tipo de financiación suele tener requisitos de acreditación más estrictos, cantidades de ingreso más altos, tipos de interés más elevados y plazos de pago más extensos. Se consideran inversiones de alto riesgo.

Con la irrupción de la tecnología blockchain y la figura de la tokenización de activos del mundo real o Real World Assets (RWA), las finanzas tradicionales han centrado su mirada en la forma en que la tecnología puede optimizar la eficiencia de las inversiones, como es el caso del crédito privado. Según cifras de Morgan Stanley, el mercado de préstamos privados global supera los $1.4 billones, pero podría alcanzar los $2.7 billones en 2027. Esto significa una oportunidad de mercado gigante para la tokenización.

La tokenización de los préstamos privados se está acelerando, gracias al uso de la tecnología blockchain, que permite una mayor eficiencia, accesibilidad, transparencia y atractivo para los prestatarios e inversores. Uno de sus mayores atractivos es poder llevar las finanzas descentralizadas (DeFi) al crédito privado, facilitando préstamos en cadena respaldados fuera de la cadena.

Beneficios de la tokenización de préstamos privados con blockchain

- Mayor transparencia y seguridad

- Accesibilidad a nuevos mercados

- Más liquidez para mercados tradicionalmente ilíquidos

- Automatización y agilización de procesos

- Reducción de las barreras de entrada

- Diversificación

Crecimiento en 2023

Los préstamos privados tokenizados crecieron bastante a lo largo de 2023, pasando de $255 millones a cerca de $500 millones al cierre del año. No obstante, se trata de una cifra que se encuentra muy lejos del máximo histórico alcanzado en mayo de 2022, cuando superó los $1.500 millones. Pero, sin duda, es una señal de recuperación, según cifras de RWA.xyz. En la actualidad, el total de préstamos privados tokenizados activos es de $594 millones. En total, RWA.xyz ha rastreado más de 4.500 millones en préstamos privados tokenizados en 1.800 acuerdos de financiación.

Principales protocolos

El emergente sector de los préstamos privados tokenizados es impulsado por diferentes protocolos que canalizan a prestatarios y prestamistas, ofreciendo rendimientos atractivos a través de stablecoins como Tether (USDT), USDC o DAO, para conformar estructuras de crédito privadas beneficiosas para las partes interesadas. Veamos cuáles son los principales protocolos que facilitan la ejecución de préstamos privados tokenizados con blockchain.

Centrifuge

Centrifuge es una plataforma descentralizada enfocada en la financiación de activos del mundo real, mediante un proceso sin intermediarios habilitado por blockchain y conformado por fondos o pools de liquidez. En la actualidad, Centrifuge es el protocolo de préstamos privados blockchain con más créditos activos. Supera los $257 millones en préstamos activos dentro de la red Ethereum, según cifras de RWA.xyz. Los préstamos totales del protocolo superan los $496 millones, la tercera cifra más alta entre los protocolos rastreados.

Maple

Maple Finance se describe como un mercado de capital institucional en cadena, que ofrece una plataforma de servicios de préstamos de activos digitales para inversores acreditados, tanto institucionales como individuales. Maple ocupa el segundo lugar en cuanto a préstamos activos, con más $152 millones en la red Ethereum, y es el protocolo con más préstamos totales, superando los $1.800 millones, según RWA.xyz.

Goldfinch

Goldfinch es un protocolo que facilita préstamos descentralizados garantizados fuera de la cadena. Es decir, elimina la necesidad de sobregarantizar los préstamos con criptoactivos. De esta forma, Goldfinch busca conectar las DeFi con las finanzas tradicionales a través de la tecnología blockchain, facilitando el acceso financiero en más de 28 países a lo largo del mundo a través de su red de prestatarios. Los préstamos de activos del protocolo superan los $107 millones en la actualidad, posicionándose como el tercer mayor protocolo en este apartado. Goldfinch acumula $113 millones en préstamos totales.

Principales blockchain y compañías para tokenización de activos

Tokenización global

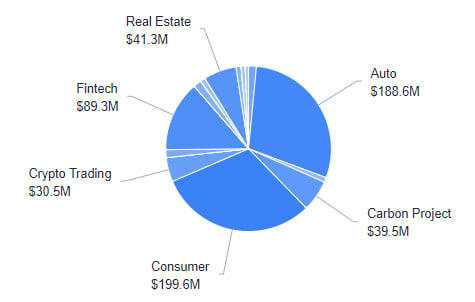

Los préstamos privados tokenizados impulsados por blockchain abarcan diferentes países y múltiples sectores. Las principales industrias en cuanto a préstamos privados blockchain son el área consumo, con $200 millones en préstamos activos. La industria automotriz, con más de $188 millones; y la tecnología financiera o Fintech, que acumula más de $89 millones.

En cuanto a países, destacan territorios de África, Asia y América Latina, todos ellos canalizados a través del protocolo Goldfinch. Nigeria (14), Kenya (12) y Filipinas (11) cuentan con el mayor número de acuerdos de préstamos. Los acuerdos promedio entre estos países ronda los $4.8 y $6.1 millones, según datos de RWA.xyz. En el listado, también aparecen otros países: India, Panamá, Brasil, Estados Unidos, Singapur, Tailandia, México, Perú, entre otros.

Link del artículo original

Si el presente artículo, video o foto intrigue cualquier derecho de autor por favor señálelo al correo del autor o en la caja de comentarios.

If this article, video or photo intrigues any copyright, please indicate it to the author’s email or in the comment box.